1.1 Assurance IARD

L’acronyme I.A.R.D. provient de l’expression Incendie, Accidents et Risques Divers.

L’assurance IARD est aussi appelée:

- assurance générale,

- assurance de dommages ou

- assurance non-vie.

Typiquement, l’assurance IARD représente surtout l’assurance automobile et l’assurance habitation, qui constituent plus de la moitié des primes du marché de l’assurance IARD. Le domaine peut aussi couvrir d’autres produits variés, comme:

- L’assurance des fermes, ce qui inclut;

- L’assurance du contenu et des bâtiments d’une ferme;

- L’assurance des véhicules d’une ferme (véhicules, tracteurs, moissonneuses, etc.);

- L’assurance récolte est habituellement couverte par des régimes gouvernementaux et non par l’industrie privée.

- L’assurance commerciale, ce qui inclut:

- L’assurance du contenu et des bâtiments commerciaux;

- L’assurance des flottes de véhicules (taxis, camions, etc.);

- L’assurance de la responsabilité civile professionnelle (avocats, notaires, médecins, actuaires, etc.);

- L’assurance des avions, des bateaux, etc.;

- Les autres types d’assurances étranges (garanties prolongées, assurance salaire de sportifs, etc.).

- L’assurance du contenu et des bâtiments commerciaux;

- etc.

1.1.1 Transfert du risque

Commençons par le plus simple:

- une assurance de base en IARD est habituellement un contrat d’une année;

- le principe de base consiste à échanger un risque (qui est aléatoire) contre un montant fixe.

En d’autres mots, pour un contrat sur base de survenance, entre la date de début et de fin du du contrat d’assurance, l’assuré donne son risque de devoir payer pour un sinistre (provenant d’un accident, d’un incendie, etc.) à son assureur en échange d’un montant d’argent, qu’on appelle la prime.

La grande majorité des contrats d’assurance sont construits sur une base de survenance, signifiant qu’un sinistre couvert doit survenir pendant la période de couverture. Nous couvrirons rapidement aussi les contrats sur base de déclaration pendant le cours.

L’une des tâches les plus importantes de l’actuaire est de calculer la prime pour tous les produits vendus par un assureur. Cette prime varie en fonction du risque de l’assuré, et les caractéristiques de l’assuré (âge, sexe, état civil, etc.) de même que les caractéristiques du bien assuré (valeur, dépréciation du bien, etc.) sont considérés.

Dans ce baccalauréat en actuariat, nous couvrirons plusieurs approches de segmentation (régression, apprentissage machine ou apprentissage statistique, science des données, etc.) pour le calcul de la prime.

Dans ce cours, quelques notions de base de la tarification seront aussi introduites.

1.1.2 Conditions

En pratique, ce ne sont pas tous les risques qui sont transférables à un assureur. Certaines conditions minimales sont demandées pour qu’un risque soit transférable et donc assurable:

Le risque se doit d’être d’une certaine importance. Un crayon d’une valeur de deux dollars n’est pratiquement pas assurable, étant donné que les frais d’administration et de gestion seront plus élevés que la valeur du bien assuré.

La prime demandée pour la couverture du risque doit être raisonnable en relation avec la valeur du bien assuré.

Le sinistre ne doit pas s’être déjà réalisé. On ne peut s’assurer pour un sinistre automobile qui serait déjà survenu, par exemple.

1.1.3 Cycle de production

Contrairement aux activités commerciales dites classiques, où il est possible de connaître le coût de revient d’un produit au moment de sa vente, il est impossible, dans le domaine de l’assurance, de savoir, au moment de la vente d’un type de contrat couvrant un certain risque, quel sera le prix de revient de ce contrat. En effet, cela dépendra du taux de sinistralité et du montant moyen des sinistres que l’assureur aura été obligé d’indemniser.

Ce n’est donc qu’au moment de l’échéance de la période de garantie d’un type de contrat que l’assureur peut savoir combien ce type de contrat lui a rapporté : moins il aura eu à indemniser de sinistres, plus l’assureur aura fait des bénéfices, plus il aura eu à en payer, plus les marges de l’assureur se seront réduites.

Le produit d’assurance est ainsi dans une situation de cycle de production inversé.

1.1.4 Tarification prospective

Le cycle de production inversé met en évidence le principe de base de la tarification en actuariat, soit celui que le calcul de la prime repose sur la projection du coût futur d’un assuré, et non pour rembourser ce que cet assuré a eu comme sinistre dans le passé.

Bien que la sinistralité passée individuelle soit un excellent indicateur de la sinistralité future (voir le cours ACT5400: Crédibilité), l’assureur ne visera jamais à à créer un équilibre financier avec chacun de ses assurés.

1.1.5 Importance de l’assurance

On peut résumer en quelques points l’importance de l’activité d’assurance IARD dans la société:

- Procure une stabilité financière aux individus et compagnies;

- Développe des outils pour la prévention des sinistres;

- Aide au crédit en protégeant l’investissement des créanciers;

- Contribue à l’économie comme source d’emplois;

- L’industrie des assurances constitue une source de capitaux.

1.1.6 Considérations pratiques: garantie ou assurance ?

Il n’est pas toujours évident de distinguer entre un contrat d’assurance et une garantie (prolongée) reliée à un bien vendu. Tout comme le contrat d’assurance, une garantie correspond à un transfert de risque, en échange d’une prime.

Les tribunaux ont fait la distinction suivante:

- Assurance: Couvre le risque contre n’importe quel type de sinistre;

- Garantie: Couvre le risque contre un défaut de fabrication, ou une usure inhabituelle du bien.

Exemple 1.1 Vous achetez de nouveaux pneus, et achetez un contrat qui indique que tous les dommages potentiels aux pneus sont couverts.

(Exemple à faire en classe)

Dans le cas d’une garantie, où le risque est pris en charge par un tiers et non par le fabricant ou une entreprise reliée à la vente du bien, l’opération risque fort d’être qualifiée d’assurance. Il s’agit du produit d’assurance de classique.

Exemple 1.2 Un contrat de services, qui seront normalement requis, est-il un contrat d’assurance? Par exemple, un service ou un entretien pour enlever la neige de l’entrée d’une maison, est-il un contrat d’assurance?

(Exemple à faire en classe)

Exemple 1.3 Un club automobile offre de payer un forfait annuel d’une centaine de dollars en échange, entre autres, d’un remboursement de tous les frais de remorquage que l’abonné aura dans l’année. S’agit-il d’un contrat d’assurance?

(Exemple à faire en classe)

La distinction entre ce qu’est un contrat d’assurance et ce qui ne l’est pas n’est pas si précise et est très vague.

L’identification d’une activité commerciale d’assurance est pourtant importante. Le cycle de production inversé de l’assureur est une situation complexe et des règles et lois régissent le milieu de l’assurance.

seules des entreprises autorisées peuvent vendre de l’assurance au Canada et au Québec (vous ne pouvez pas fonder une nouvelle compagnie d’assurances avec vos collègues de classe demain matin),

les autorités gouvernementales se doivent de trouver un mécanisme pour que l’assureur ne dépense pas la totalité des primes d’assurance reçues dès le premier jour de couverture, et qu’il honore les contrats de ses assurés pour l’année. Les primes doivent être mises en réserve, et le montant à mettre de côté doit être approuvé par un Fellow de l’Institut Canadien des Actuaires. Nous appelons cette activité le provisionnement ou le calcul des réserves. Nous ferons une introduction à ce domaine dans un chapitre futur de ce cours.

1.1.7 Types d’assureurs

Au Québec, au Canada et à travers le monde, on ne s’improvise pas assureur. Le cycle de production inversé de l’assureur est une situation complexe et des règles et lois régissent le milieu de l’assurance.

Par exemple, les autorités gouvernementales se doivent de trouver un mécanisme pour que l’assureur ne dépense pas la totalité des primes d’assurance reçues dès le premier jour de couverture, et qu’il honore les contrats de ses assurés pour l’année. Les montants de primes doivent être mis en réserve, et le montant à mettre de côté doit être approuvé par un Fellow de l’Institut Canadien des Actuaires. Nous appelons cette activité le provisionnement ou le calcul des réserves.

Nous ferons une introduction à ce domaine dans un chapitre futur de ce cours.

Note: L’expression commune d’actuaire implique généralement être Fellow de l’Institut Canadien des Actuaires (FICA). Toutefois, pour être plus juste, l’expression légale mentionne plutôt un (d’une compagnie d’assurances) et désigne un FICA.

Sans entrer dans les détails, les gouvernements provinciaux et fédéral se sont longtemps battus pour savoir qui avait juridiction dans le domaine de l’assurance. Au final, les gouvernements provinciaux ont une juridiction exclusive pour fixer la réglementation des contrats d’assurance. Principalement, il y a deux domaines dans lesquels les gouvernements interviennent dans la réglementation:

- Les conditions et stipulations des contrats d’assurance;

- L’attribution des permis d’exercice, et la solvabilité de ceux qui possèdent un permis.

Au Québec, c’est l’Autorité des Marchés Financiers (AMF) - auparavant l’IGIF - qui est responsable de l’administration de la loi sur les assurances. C’est l’AMF qui a le pouvoir de décision quant à l’attribution des permis d’assureurs. Par exemple, l’article 27 de la Loi sur les assurances précise: Le capital-actions versé combiné, le cas échéant, au surplus d’apport d’une compagnie d’assurances doit être d’au moins 3 000 000 $.

On peut séparer les assureurs en diverses catégories. Les formes légales de constitutions des assureurs sont:

- Les sociétés par actions;

- Les mutuelles;

- Les fonds d’assurance responsabilité civile ou professionnelle;

- La Lloyds.

De manière fortement majoritaire, les assureurs québécois sont surtout des sociétés par actions.

1.1.8 Structure opérationnelle d’un assureur

Les assureurs n’ont pas tous exactement la même structure opérationnelle, mais on peut imaginer quelques généralités.

D’une part, nous avons les actionnaires ou les mutualistes, qui sont ceux qui ont investis des capitaux dans l’entreprise. Leur objectif est de réaliser un profit. Par la suite, nous aurons un Conseil d’administration (CA) qui détermine la politique d’ensemble de l’entreprise. Le CA élabore les objectifs de l’entreprise, et approuve les états financiers.

Le chef de la direction, ou président, dirige et oriente l’entreprise, et supervise les activités de cette dernière. Le chef de la direction constitue l’autorité en ce qui a trait aux décisions concernant l’exploitation quotidienne de l’entreprise.

Par la suite, la compagnie d’assurances sera structurée par service. Il est pertinent de lister et expliquer rapidement quelques services et équipes dans une compagnie d’assurance:

- Service d’administration (installation, ressources humaines, etc.);

- Service de comptabilité et des finances;

- Service des placements;

- Service de souscription des risques;

- Service des sinistres;

- Service du contentieux;

- Service du marketing;

- Service d’actuariat.

1.1.9 Mise en marché de l’assurance

La mise en marché de l’assurance consiste en l’ensemble des activités commerciales ayant trait à la vente des produits d’assurance.

Le représentant en assurance, c’est-à-dire un agent* ou un courtier** est la personne clé dans la mise en marché. Les activités des représentants en assurance sont supervisées par la Chambre de l’assurance de dommages, un organisme de contrôle.

Nous avons donc ici deux types de mise en marché, illustrés par deux types de représentants, dont il faut bien distinguer leurs tâches, fonctions et caractéristiques:

| Courtier | Agent | |

|---|---|---|

| Statut | Entrepreneur indépendant | Employé de l’assureur |

| Transige avec | Plusieurs assureurs | Ne représente que son employeur |

| Rémunération | Commission | Salaire, avec certains bonus |

| Perception des primes | De plus en plus l’assureur | Assureur |

| Propriété des contrats | Courtier | Assureur |

| Réclamation | Peut représenter son client | Assureur |

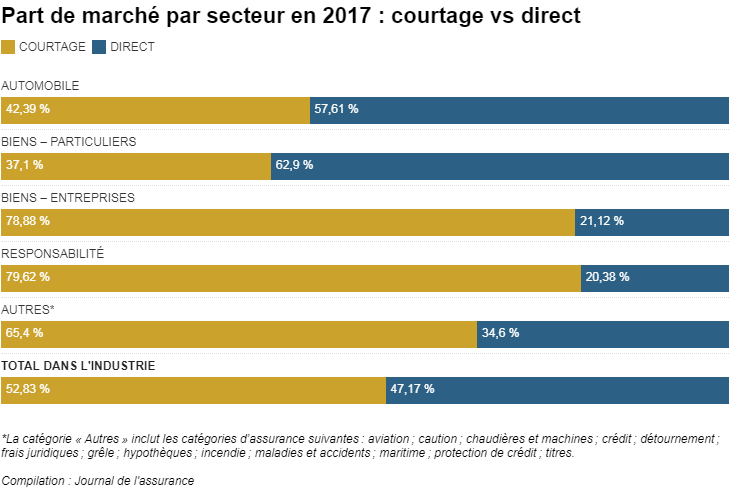

Une compagnie d’assurances est ainsi soit directe (avec agents), soit par courtier.

Les assureurs directs doivent mettre en place leur propre réseau de distribution, via des campagnes de marketing, par exemle. Ces assureurs sont habituellement très connus de la population (exmple: Desjardins, Bélair, La Capitale, etc.).

Bien que méconnus, les assureurs par courtier offrent des avantages pour l’assuré et l’assureur:

- Pour l’assuré:

- Laisse le courtier magasiner les primes auprès de plusieurs assureurs;

- On peut établir une relation d’affaires avec le courtier (le courtier, détenant un portfolio qu’il donne à un assureur, a un pouvoir de négociation de primes);

- Le courtier peut devenir son intermédiaire lors d’une négociation de sinistre;

- etc.

- Laisse le courtier magasiner les primes auprès de plusieurs assureurs;

- Pour l’assureur:

- Un nouvel assureur peut entrer rapidement sur le marché en utilisant le réseau des courtiers;

- Le courtier est établi dans une ville, une région, un quartier qu’il connaît très bien, et peut amener de l’expertise aux assureurs;

- Un assureur peut cibler un type de clientèle spécifique en utilisant un courtier.

- etc.

- Un nouvel assureur peut entrer rapidement sur le marché en utilisant le réseau des courtiers;

Pour les produits d’assurance pour particuliers, comme l’assurance automobile et l’assurance habitation, les compagnies d’assurances directes sont de plus en plus populaires et dominent maintenant le marché. L’avènement de la souscription en ligne a sûrement aidé la situation.

Pour les produits d’assurance commerciaux (assurance commerciale, assurance agricole, etc.), le marché est fortement dominé par le réseau des courtiers, qui possèdent une grande expertise. Le tableau suivant illustre l’état des lieux en fonction du type de distribution des produits d’assurance automobile.