4 Modelización de Series Univariantes: (G)ARCH

|

| Robert F. Engle III (1942-) Fue laureado con el Premio del Banco de Suecia en Ciencias Económicas en memoria de Alfred Nobel el año 2003, compartido con Clive W. J. Granger, por sus métodos de análisis de series temporales económicas con volatilidad variable en el tiempo ARCH. Los valores de los instrumentos financieros varían aleatoriamente en el tiempo en función del riesgo; el grado de variación se conoce como volatilidad. La volatilidad muestra períodos turbulentos, con cambios bruscos, seguidos por otros períodos de calma con apenas fluctuaciones. Engle propuso los modelos ARCH (modelos de heteroscedasticidad autorregresiva condicional) que ayudan a describir las propiedades de muchas series temporales y desarrolló métodos para hacer modelos de las variaciones de volatilidad a lo largo del tiempo. Estos modelos se han hecho indispensables para todos los interesados en el análisis de los mercados financieros. |

Tomado de varias fuentes:

- “Penn State University Applied Time Series Analysis” (2021)

Librerías usadas:

fGarchquantmodPerformanceAnalyticshighcharter

4.1 Introducción

Usamos el modelo ARMA para la media condicional.

Usamos el modelo ARCH para la varianza condicional.

Los modelos ARMA y ARCH se pueden usar juntos para describir tanto la media condicional como la varianza condicional.

Un modelo ARCH (autorregresivo condicionalmente heterocedástico) es un modelo para la varianza de una serie de tiempo.

Los modelos ARCH se utilizan para describir una varianza que cambia y es posiblemente volátil.

Los modelos ARCH se crearon en el contexto de problemas econométricos y financieros relacionados con inversiones o acciones que aumentan (o disminuyen) en el tiempo, por lo que existe una tendencia a describirlos como modelos para ese tipo de variable. Por esa razón, la variable de interés en estos problemas podría ser yt=(xt−xt−1)/xt−1, la proporción ganada o perdida desde la última vez log(xt/xt−1)=log(xt)−log(xt−1), o el logaritmo de la relación entre el valor de este tiempo y el valor de la última vez.

Un modelo ARCH podría usarse para cualquier serie que tenga períodos de varianza aumentada o disminuida. Esto podría, por ejemplo, ser una propiedad de los residuos después de que un modelo ARIMA se haya ajustado a los datos.

4.2 ARCH(1)

Supongamos que estamos modelizando la varianza de una serie yt. El modelo ARCH(1) para la varianza del modelo yt es que, condicionada a yt−1, la varianza en el tiempo es:

Var(yt|yt−1)=σ2t=α0+α1y2t−1 Imponemos las restricciones α0≥0 y α1≥0 para evitar varianza negativa.

Si asumimos que la serie tiene media = 0 (esto siempre se puede hacer centrando la serie), el modelo ARCH podría escribirse como:

yt=σtϵt,σt=√α0+α1y2t−1,ϵtiid∼(μ=0,σ2=1)

Para la inferencia (y la estimación de máxima verosimilitud) también podemos suponer que ϵt se distribuyen normalmente.

4.2.1 Propiedades

Dos propiedades útiles del modelo ARCH(1), como está escrito en la línea de ecuación (4.1) anterior, son las siguientes:

y2t tiene el modelo AR(1) y2t=α0+α1y2t−1+error.

yt es ruido blanco cuando 0≤α1≤1.

4.2.1.1 Ejemplo

Simulemos el modelo Var(yt|yt−1)=σ2t=5+0.5y2t−1.

library(fGarch)

spec = garchSpec(model = list(alpha = c(0.5), beta = 0,mu = 5))

set.seed(1985)

serie <- garchSim(spec, n = 300)

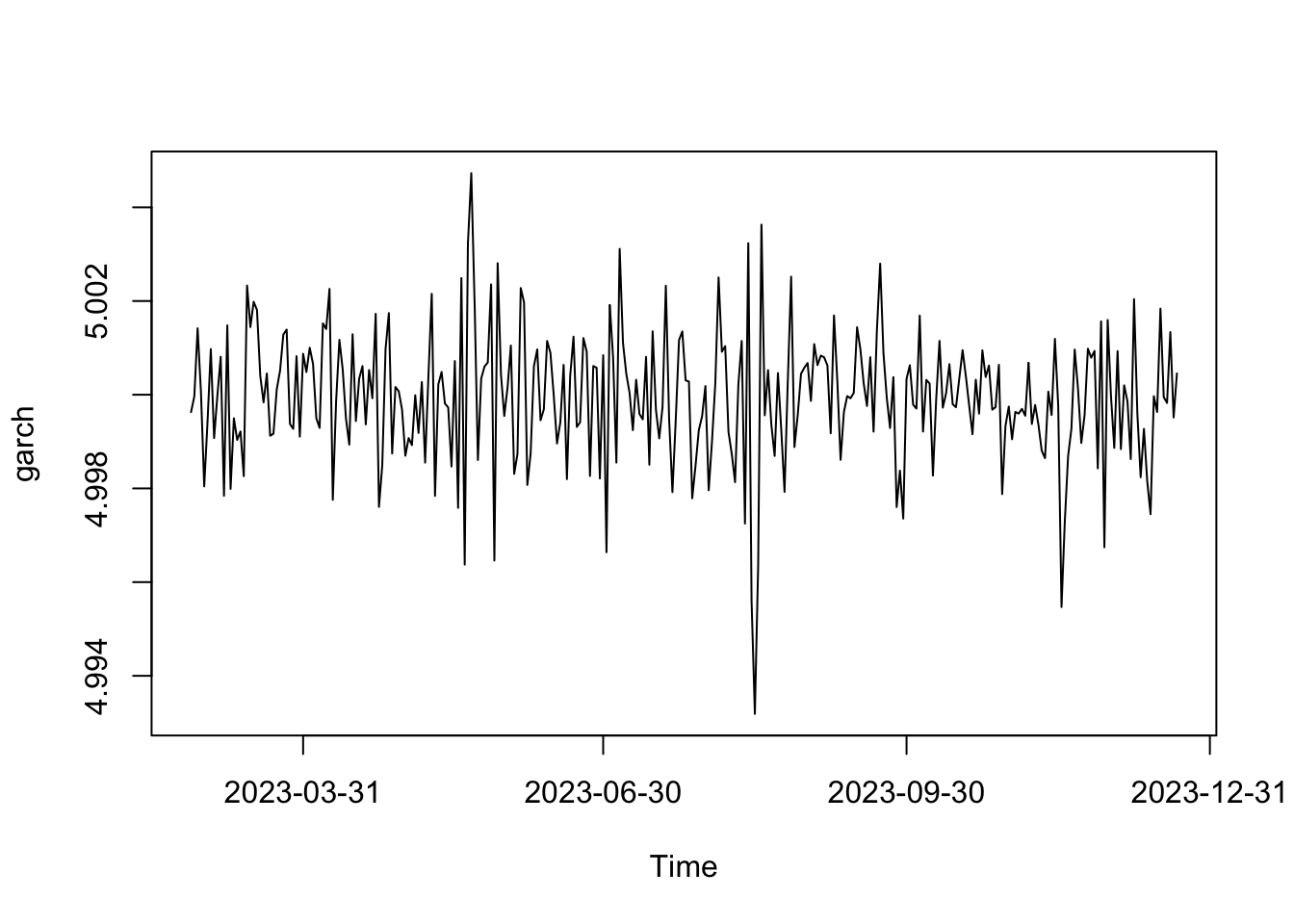

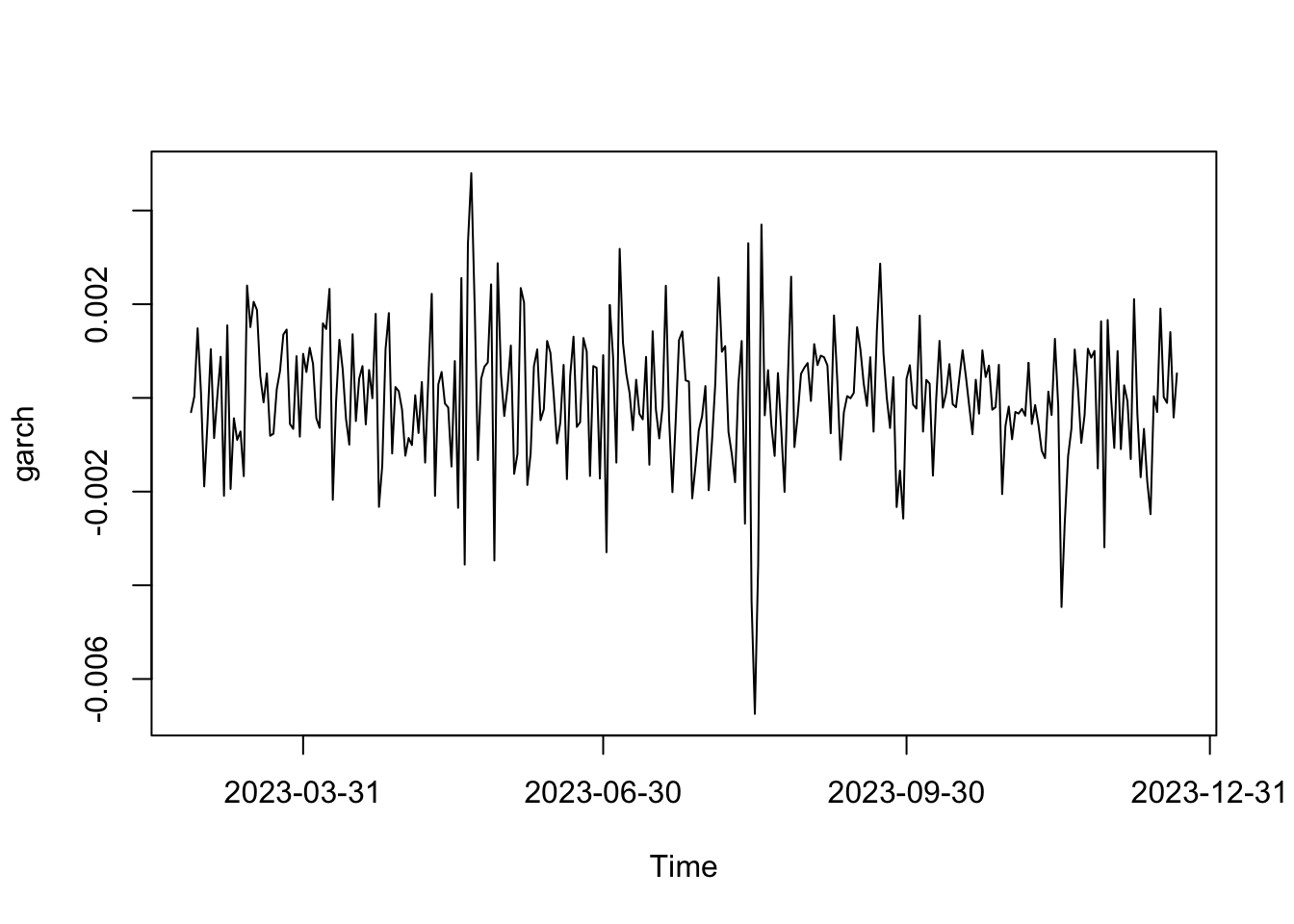

plot(serie)

mm <- mean(serie) # nota la resta para cumplir con el supuesto teórico

serie <- (serie-mm)

plot(serie)

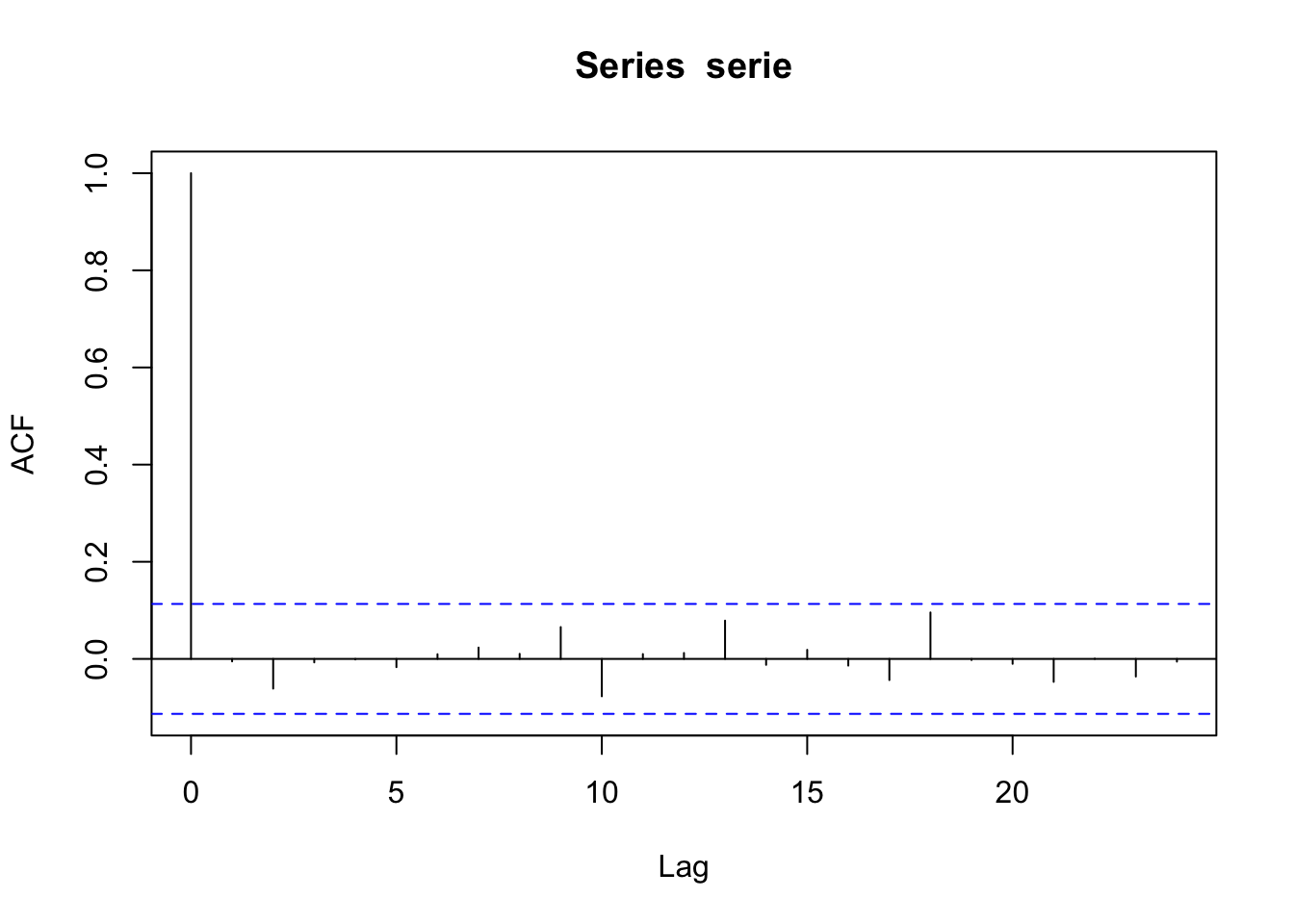

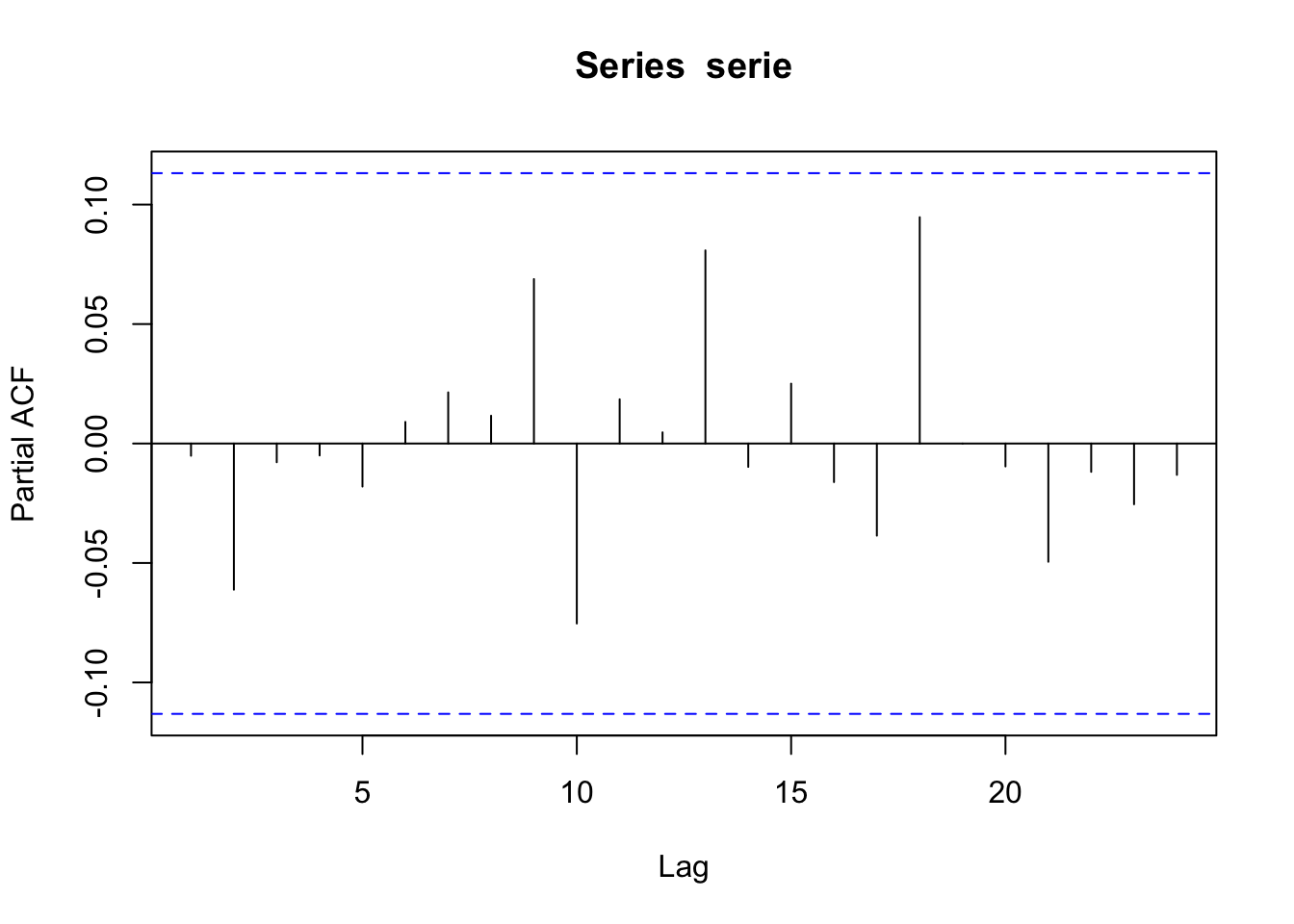

El ACF de la serie a continuación muestra que la serie parece ser ruido blanco.

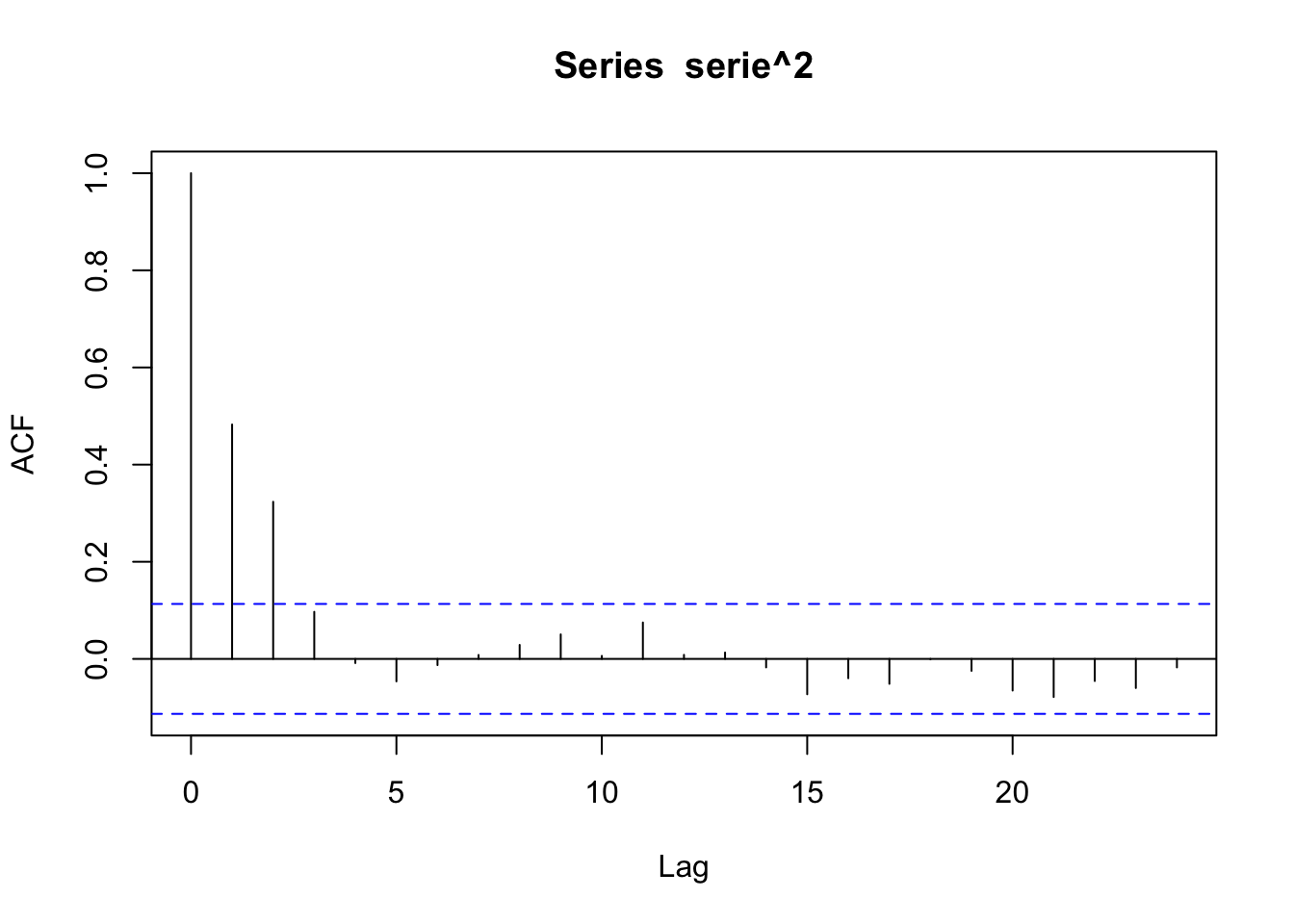

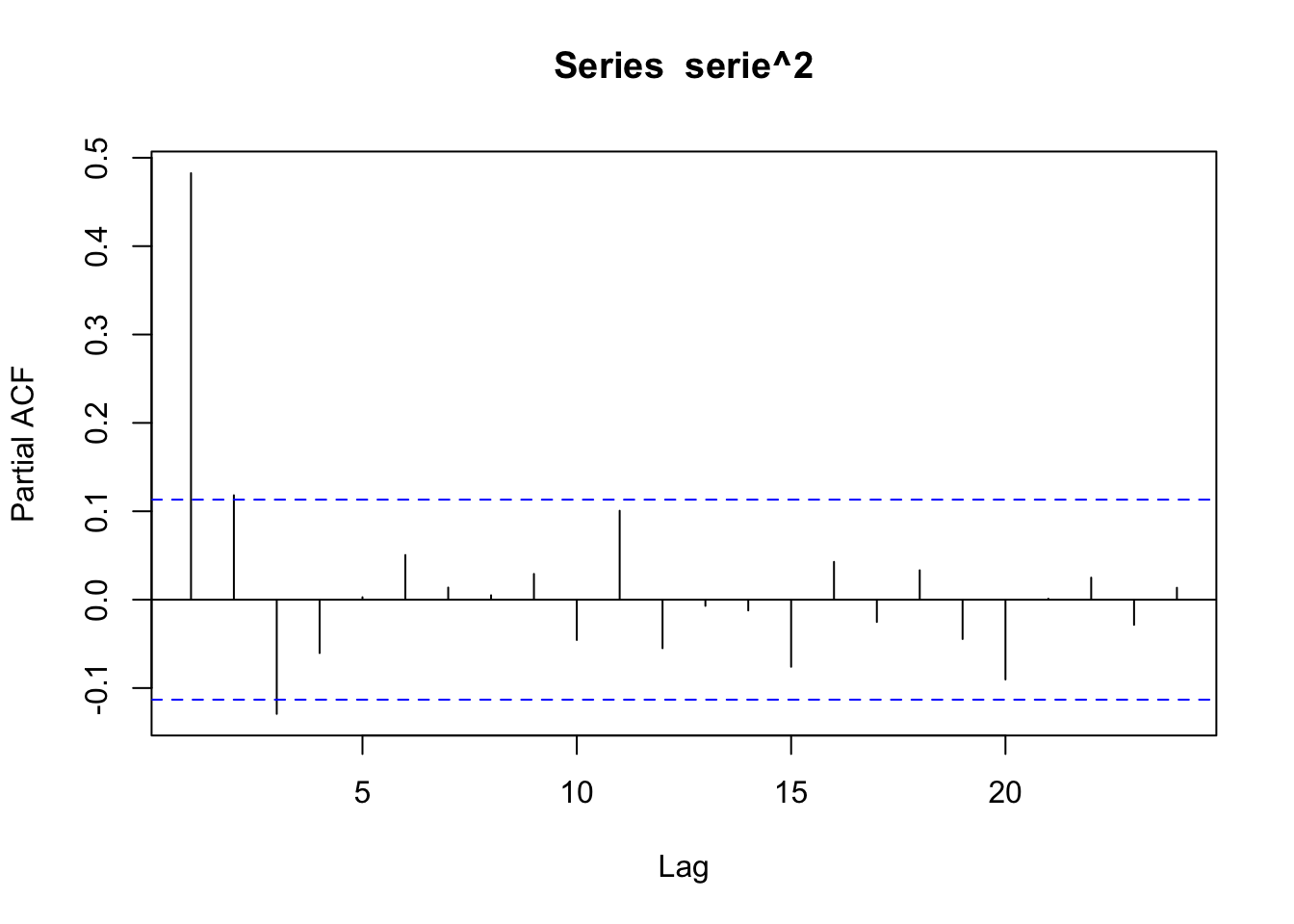

El ACF de la serie al cuadraro sigue un patrón ARMA debido a figura que muestran tanto el ACF como el PACF. Esto sugiere un modelo GARCH(2,0).

4.3 ARCH(q)

Un proceso ARCH(q) es aquel para el cual la varianza en el tiempo t está condicionado a las observaciones en los m tiempos anteriores, y la relación es

Var(yt|yt−1,…,yt−m)=σ2t=α0+α1y2t−1+⋯+αmy2t−m=α0+q∑i=1αiy2t−i.

Con ciertas restricciones impuestas a los coeficientes, la serie yt al cuadrado teóricamente será AR(m).

4.4 GARCH

Un modelo GARCH (autorregresivo generalizado condicionalmente heterocedástico) utiliza valores de las observaciones pasadas al cuadrado y varianzas pasadas para modelizar la varianza en el tiempo t. Por ejemplo, un GARCH(1,1) es

σ2t=α0+α1y2t−1+β1σ2t−1

En la notación GARCH, el primer subíndice se refiere al orden de los términos y2 en el lado derecho, y el segundo subíndice se refiere al orden de los términos σ2.

En general, un modelo GARCH(p,q)

Var(yt|yt−1,…,yt−m)=σ2t=ω+α1y2t−1+⋯+αmy2t−m+β1σ2t−1+⋯+βpσ2t−p=ω+q∑i=1αiy2t−i+p∑i=1βiσ2t−i

4.5 Identificación

La mejor herramienta de identificación puede ser un gráfico de la serie de tiempo. Por lo general, es fácil detectar periodos de mayor variación esparcidos a lo largo de la serie.

Puede resultar útil examinar el ACF y el PACF de yt y y2t. Por ejemplo,

si yt parece ser ruido blanco y parece ser AR(1), se sugiere un modelo ARCH(1) para la varianza.

Si el PACF de sugiere AR(p), entonces ARCH(m) puede funcionar.

Los modelos GARCH pueden ser sugeridos por una estructura de tipo ARMA en el ACF y PACF de y2t.

En la práctica, es posible que tengas que experimentar con varias estructuras ARCH y GARCH después de detectar que es necesario aborar el problema con este tipo de modelos.

4.5.0.1 Ejemplo

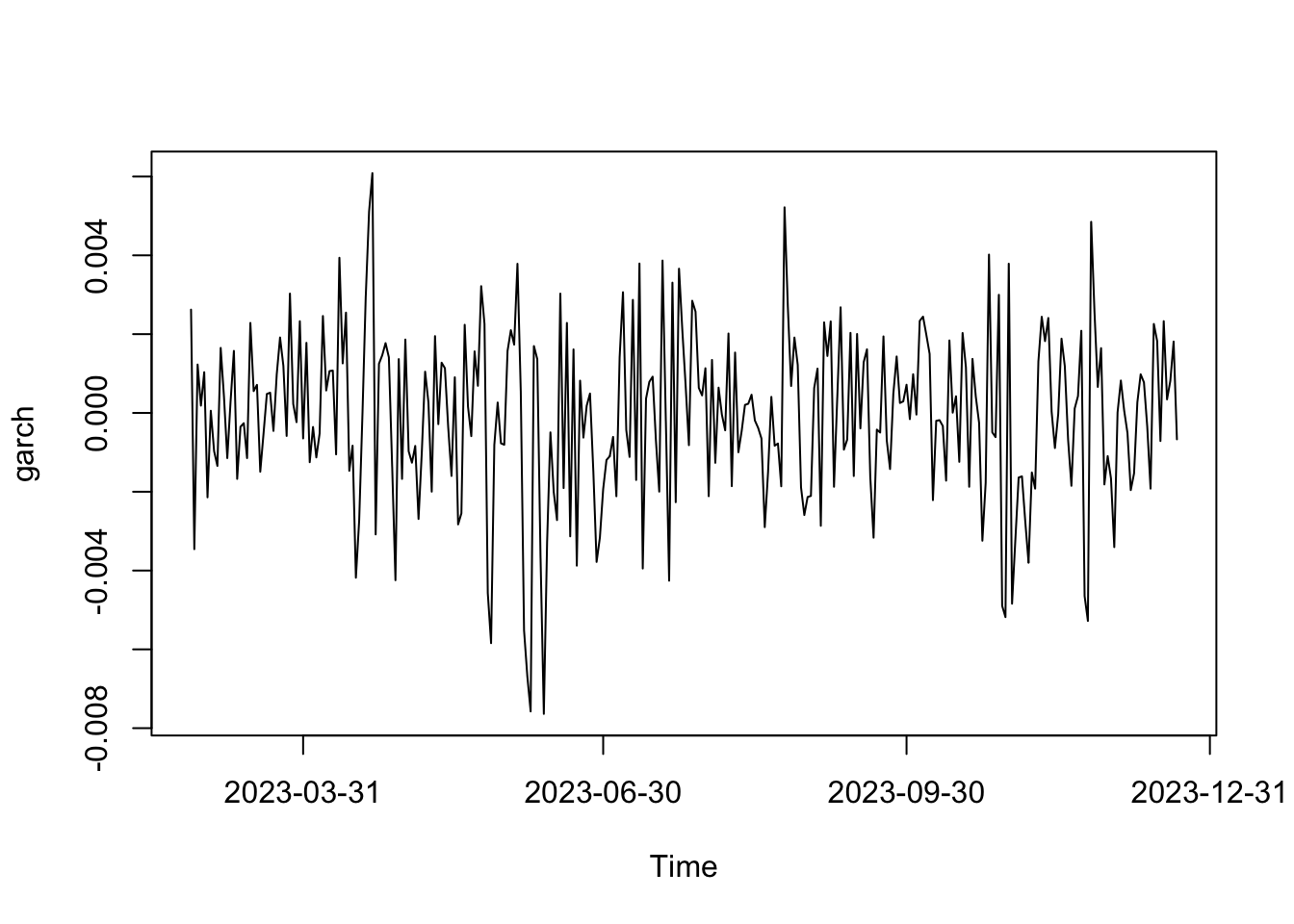

Simulemos el modelo Var(xt|xt−1)=σ2t=0.3x2t−1+0.5σ2t−1.

spec = garchSpec(model = list(alpha = c(0.3), beta = c(0.5),mu = 0))

set.seed(85)

serie <- garchSim(spec, n = 300)

plot(serie)

alpha: el valor o vector de coeficientes autorregresivos.beta: el valor o vector de los coeficientes de varianza.mu: el valor promedio (constante)omega: el coeficiente de la constante en la ecuación de varianza.

El ACF de la serie parece ser ruido blanco.

El ACF de la serie al cuadraro sigue un patrón ARMA debido a figura que muestran tanto el ACF como el PACF. Esto sugiere un modelo GARCH(1,0).

Ajustamos un modelo GARCH(1,0) a los datos:

Ajustamos un modelo GARCH(1,0) a los datos:

x <- serie

y = x - mean(x) #centramos x

x.g = garchFit(~garch(1,0), y, include.mean=F,trace = FALSE)

print(x.g)##

## Title:

## GARCH Modelling

##

## Call:

## garchFit(formula = ~garch(1, 0), data = y, include.mean = F,

## trace = FALSE)

##

## Mean and Variance Equation:

## data ~ garch(1, 0)

## <environment: 0x7fb1a2b687c8>

## [data = y]

##

## Conditional Distribution:

## norm

##

## Coefficient(s):

## omega alpha1

## 2.6750e-06 4.1904e-01

##

## Std. Errors:

## based on Hessian

##

## Error Analysis:

## Estimate Std. Error t value Pr(>|t|)

## omega 2.675e-06 3.347e-07 7.991 1.33e-15 ***

## alpha1 4.190e-01 1.048e-01 3.998 6.39e-05 ***

## ---

## Signif. codes: 0 '***' 0.001 '**' 0.01 '*' 0.05 '.' 0.1 ' ' 1

##

## Log Likelihood:

## 1436.056 normalized: 4.786853

##

## Description:

## Sat Dec 23 06:32:43 2023 by user:Ajustamos un modelo GARCH(2,0) a los datos:

##

## Title:

## GARCH Modelling

##

## Call:

## garchFit(formula = ~garch(2, 0), data = y, include.mean = F,

## trace = FALSE)

##

## Mean and Variance Equation:

## data ~ garch(2, 0)

## <environment: 0x7fb19f290908>

## [data = y]

##

## Conditional Distribution:

## norm

##

## Coefficient(s):

## omega alpha1 alpha2

## 2.5013e-06 4.1879e-01 4.7495e-02

##

## Std. Errors:

## based on Hessian

##

## Error Analysis:

## Estimate Std. Error t value Pr(>|t|)

## omega 2.501e-06 3.981e-07 6.282 3.34e-10 ***

## alpha1 4.188e-01 1.071e-01 3.911 9.17e-05 ***

## alpha2 4.749e-02 6.992e-02 0.679 0.497

## ---

## Signif. codes: 0 '***' 0.001 '**' 0.01 '*' 0.05 '.' 0.1 ' ' 1

##

## Log Likelihood:

## 1436.189 normalized: 4.787295

##

## Description:

## Sat Dec 23 06:32:43 2023 by user:Se puede elegir el modelo con mayor valor de verosimilitud. No obstante, en este caso podemos observar que pese a que la verosimilitud es mayo en el GARCH(2,0), la ganancia es muy poca ante el costo de incorporar un nuevo parámetro. Entonces en este caso se recomienda el modelo GARCH(1,0).

Una manera automática de estimación:

# http://www.quintuitive.com/2012/08/22/arma-models-for-trading/

# https://www.r-bloggers.com/2013/03/automatic-armagarch-selection-in-parallel/

# https://gist.github.com/ivannp/5198580

garchAutoTryFit = function(

ll,

data,

trace=FALSE,

forecast.length=1,

with.forecast=TRUE,

ic="AIC",

garch.model="garch" )

{

xxx = paste( sep="",

"~ arma(", ll$order[1], ",", ll$order[2], ")+",

garch.model,

"(", ll$order[3], ",", ll$order[4], ")" )

formula = formula(paste0(xxx,collapse = "") )

fit = tryCatch( suppressWarnings(garchFit( formula=formula,

data=data,

trace=FALSE,

cond.dist=ll$dist )),

error=function( err ) TRUE

# ,warning=function( warn ) FALSE

)

# print(fit)

pp = NULL

if( !is.logical( fit ) ) {

if( with.forecast ) {

pp = tryCatch( predict( fit,

n.ahead=forecast.length,

doplot=FALSE ),

error=function( err ) FALSE,

warning=function( warn ) FALSE )

if( is.logical( pp ) ) {

fit = NULL

}

}

} else {

fit = NULL

}

if( trace ) {

if( is.null( fit ) ) {

cat( paste( sep="",

" Analyzing (", ll$order[1], ",", ll$order[2],

",", ll$order[3], ",", ll$order[4], ") with ",

ll$dist, " distribution done.",

"Bad model.\n" ) )

} else {

if( with.forecast ) {

cat( paste( sep="",

" Analyzing (", ll$order[1], ",", ll$order[2], ",",

ll$order[3], ",", ll$order[4], ") with ",

ll$dist, " distribution done.",

"Good model. ", ic, " = ", round(fit@fit$ics[[ic]],6),

", forecast: ",

paste( collapse=",", round(pp[,1],4) ), "\n" ) )

} else {

cat( paste( sep="",

" Analyzing (", ll[1], ",", ll[2], ",", ll[3], ",", ll[4], ") with ",

ll$dist, " distribution done.",

"Good model. ", ic, " = ", round(fit@fit$ics[[ic]],6), "\n" ) )

}

}

}

return( fit )

}

garchAuto = function(

xx,

min.order=c(0,0,1,1),

max.order=c(5,5,1,1),

trace=FALSE,

cond.dists="sged",

with.forecast=TRUE,

forecast.length=1,

arma.sum=c(0,1e9),

cores=1,

ic="AIC",

garch.model="garch" )

{

require( fGarch )

require( parallel )

len = NROW( xx )

models = list( )

for( dist in cond.dists )

for( p in min.order[1]:max.order[1] )

for( q in min.order[2]:max.order[2] )

for( r in min.order[3]:max.order[3] )

for( s in min.order[4]:max.order[4] )

{

pq.sum = p + q

if( pq.sum <= arma.sum[2] && pq.sum >= arma.sum[1] )

{

models[[length( models ) + 1]] = list( order=c( p, q, r, s ), dist=dist )

}

}

res = mclapply( models,

garchAutoTryFit,

data=xx,

trace=trace,

ic=ic,

garch.model=garch.model,

forecast.length=forecast.length,

with.forecast=TRUE,

mc.cores=cores )

best.fit = NULL

best.ic = 1e9

for( rr in res )

{

if( !is.null( rr ) )

{

current.ic = rr@fit$ics[[ic]]

if( current.ic < best.ic )

{

best.ic = current.ic

best.fit = rr

}

}

}

if( best.ic < 1e9 )

{

return( best.fit )

}

return( NULL )

}## data ~ arma(0, 0) + garch(1, 1)

## attr(,"data")

## [1] "data = data"

## <environment: 0x7fb1979d54c0>La función garchAuto indica que el mejor modelo para nuestros datos es: GARCH(1,1)

4.5.0.2 Ejemplo: acciones de Amazon

Importamos los datos directamente con la librería quantmod

library(quantmod)

library(PerformanceAnalytics)

library(highcharter)

prices1 <- Ad(getSymbols("AMZN",auto.assign = FALSE))

head(prices1)## AMZN.Adjusted

## 2007-01-03 1.9350

## 2007-01-04 1.9450

## 2007-01-05 1.9185

## 2007-01-08 1.8750

## 2007-01-09 1.8890

## 2007-01-10 1.8575Hacemos un gráfico de la cotización de las acciones de Amazon:

Calculamos el retorno según la fórmula:

Retorno=XtXt−1−1

## daily.returns

## 2007-01-03 0.000000000

## 2007-01-04 0.005168015

## 2007-01-05 -0.013624733

## 2007-01-08 -0.022673937

## 2007-01-09 0.007466698

## 2007-01-10 -0.016675543## Index daily.returns

## Min. :2007-01-03 Min. :-0.1404944

## 1st Qu.:2011-03-30 1st Qu.:-0.0099654

## Median :2015-06-29 Median : 0.0008005

## Mean :2015-06-28 Mean : 0.0013122

## 3rd Qu.:2019-09-25 3rd Qu.: 0.0124223

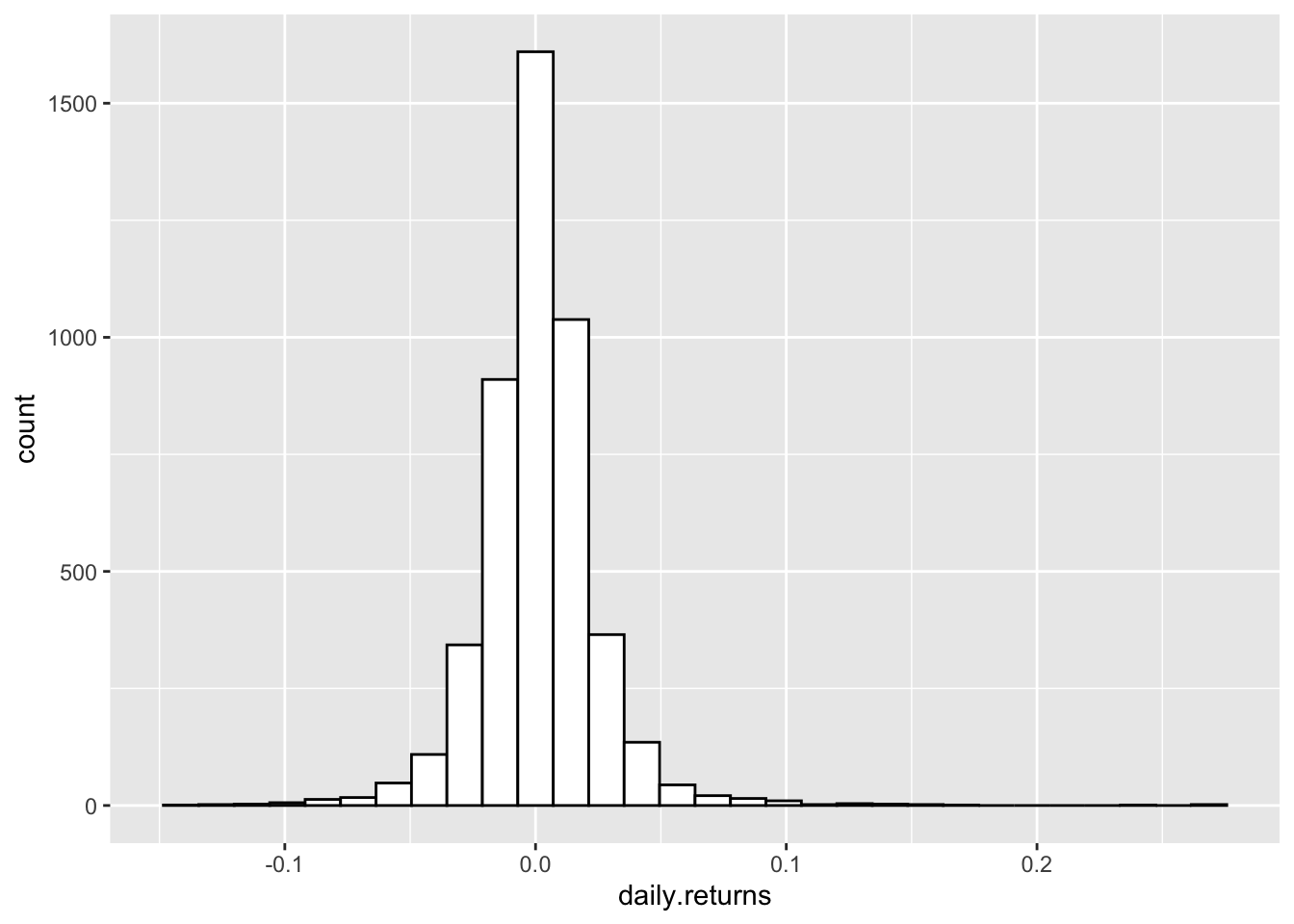

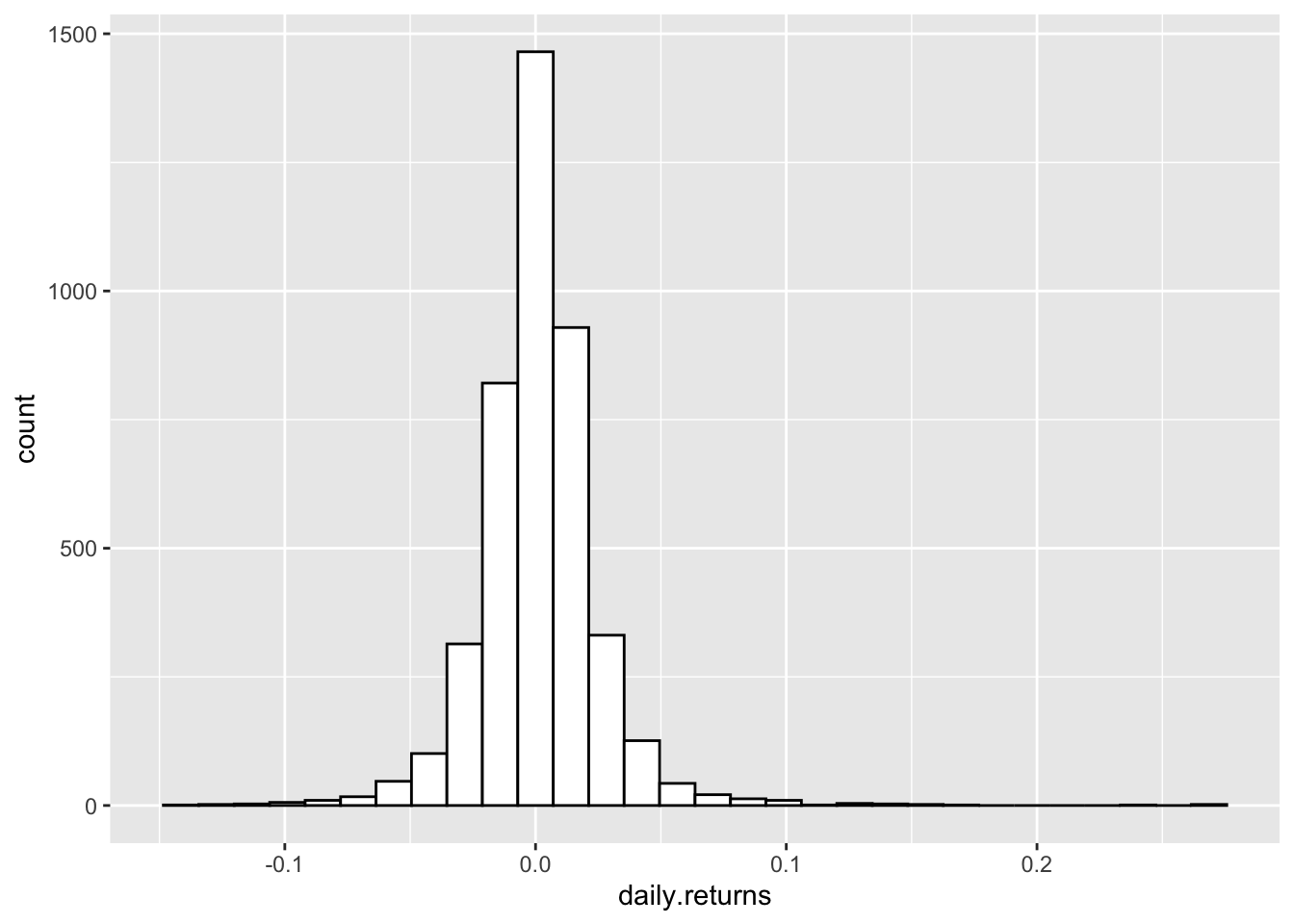

## Max. :2023-12-22 Max. : 0.2694973Veamos ahora el histograma de los retornos:

library(ggplot2)

p <- ggplot(rets1, aes(x=daily.returns)) +

geom_histogram(color="black", fill="white")

p

Calculamos el VaR (value at risk) con el método histórico para niveles de confianza de 0.95, 0.999, 0.999:

## daily.returns

## VaR -0.03308532## daily.returns

## VaR -0.05992208## daily.returns

## VaR -0.1104962Calculamos el CVaR (conditional value at risk) con el método histórico para niveles de confianza de 0.95, 0.999, 0.999:

## daily.returns

## ES -0.05145315## daily.returns

## ES -0.08432025## daily.returns

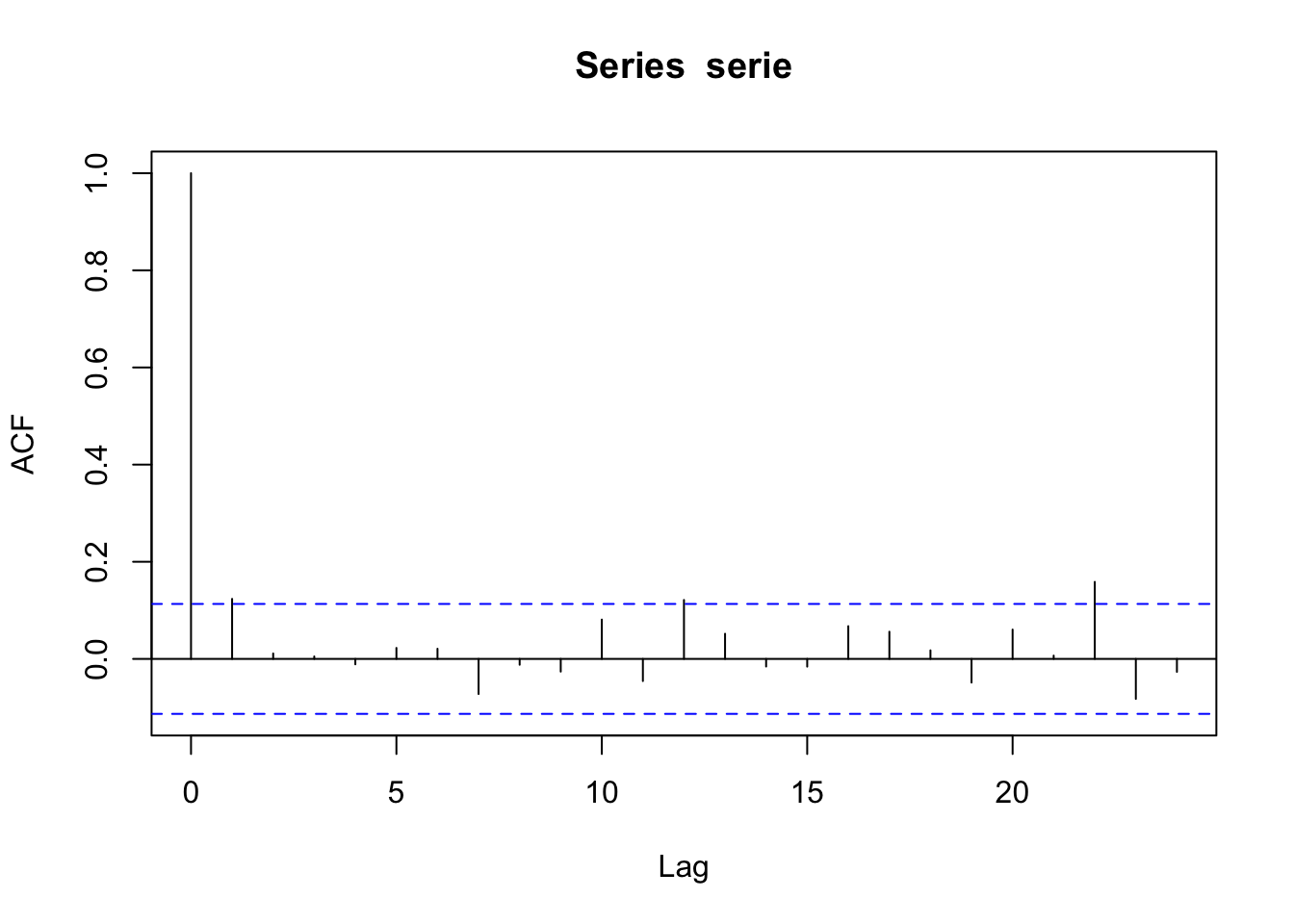

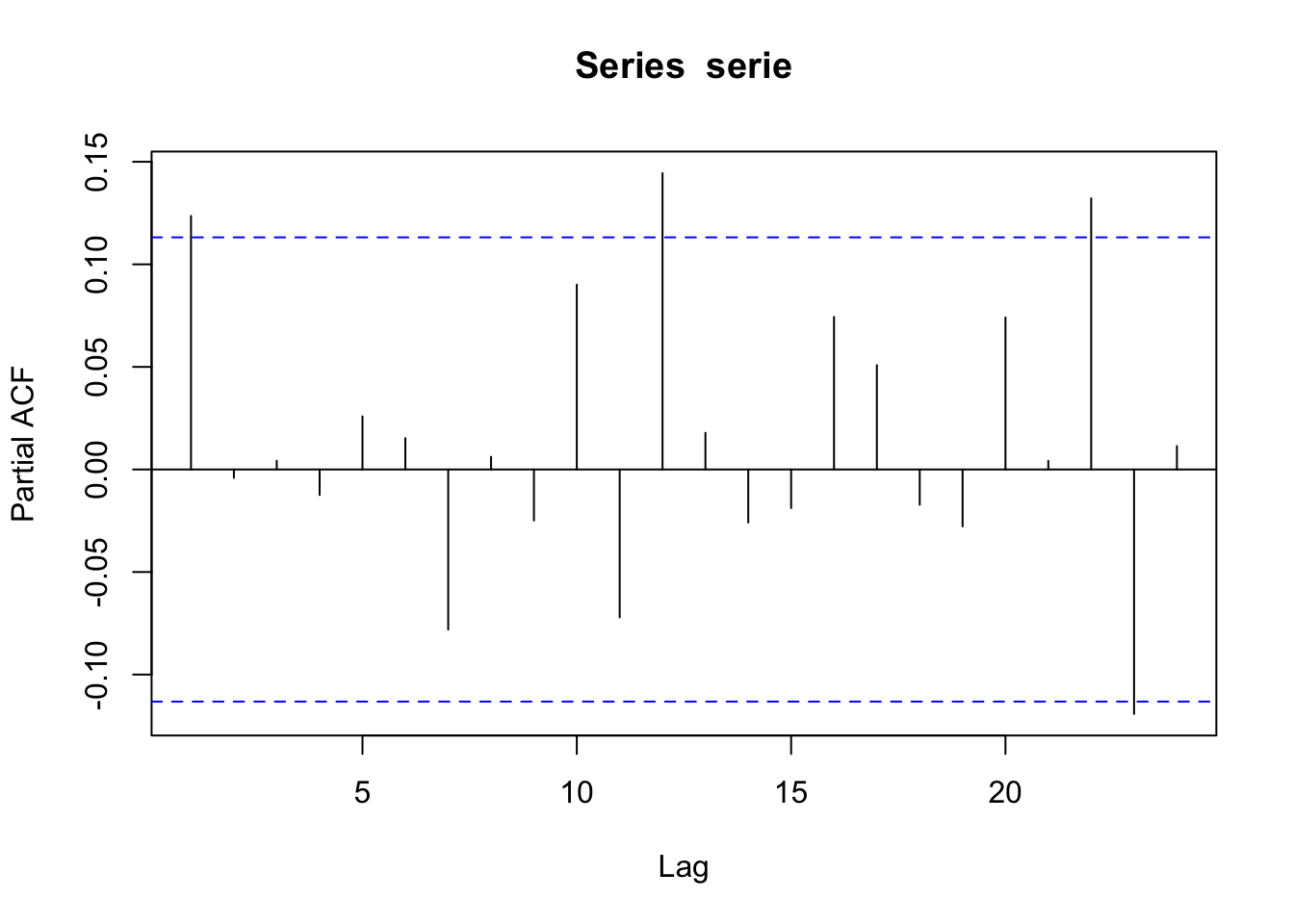

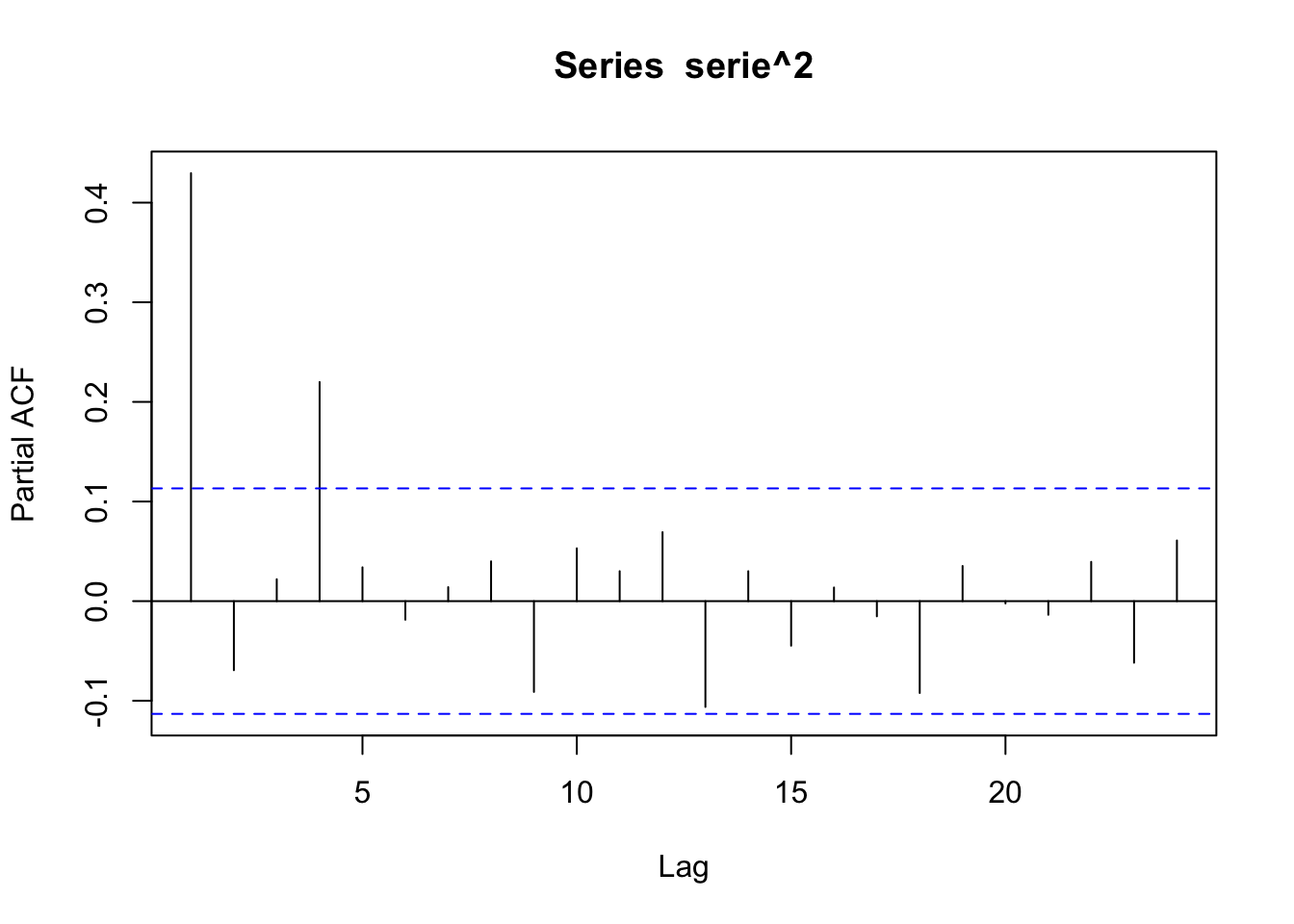

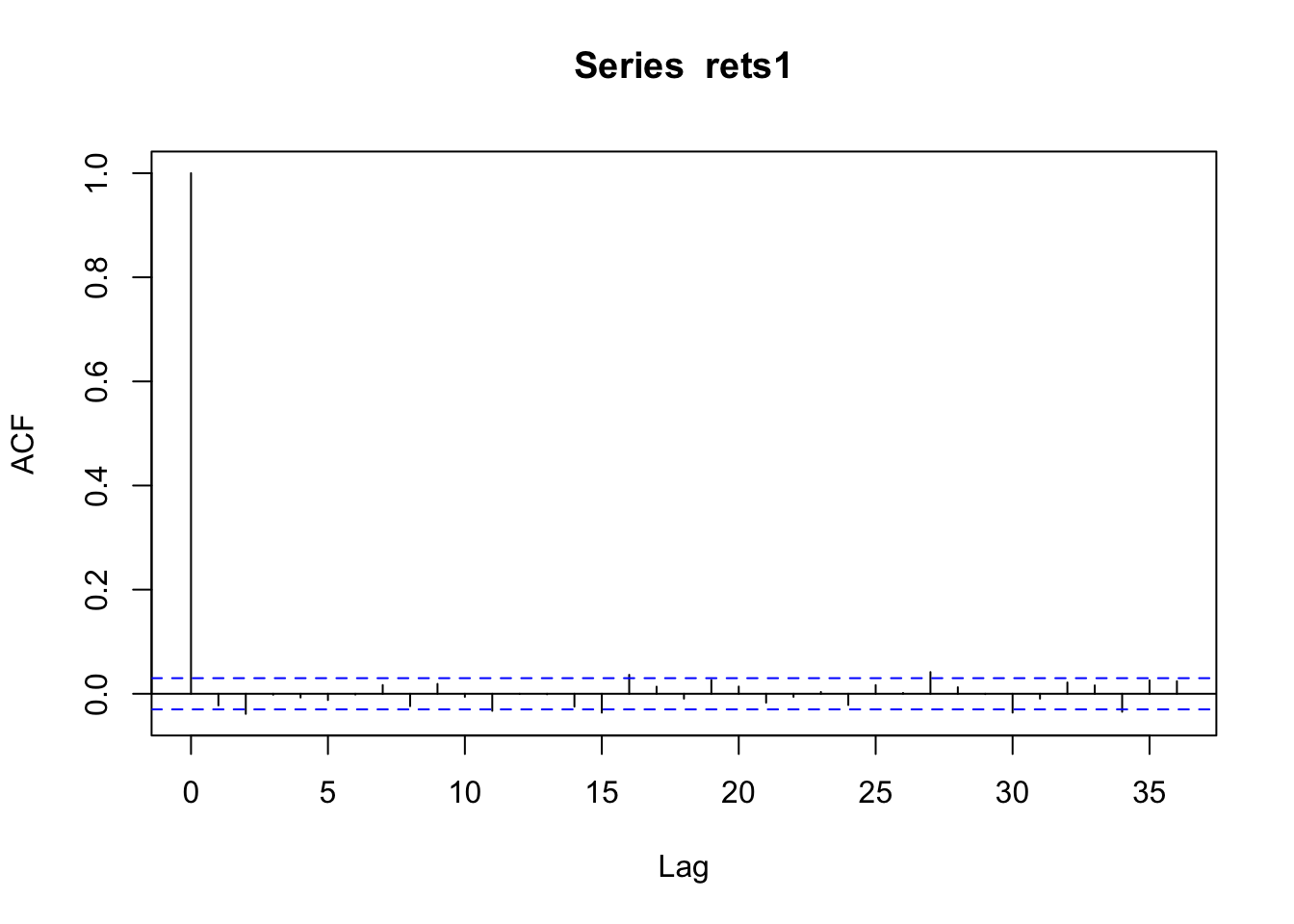

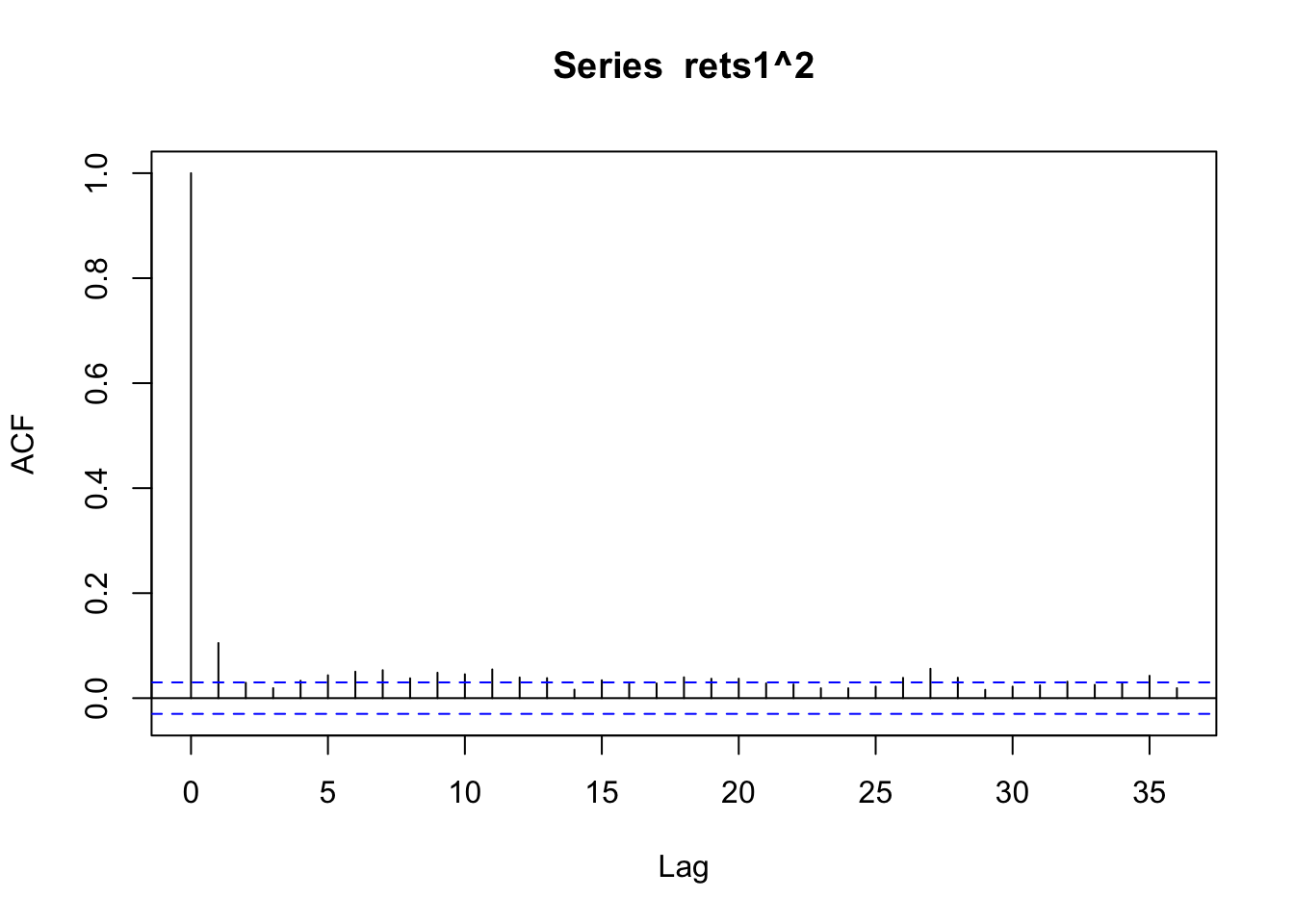

## ES -0.1250984Comparemos el ACF de los retornos y los retornos al cuadrado:

Podemos observar que los retornos parecen ser independientes mientras sus valores al cuadrado (volatilidad) se aroxima a un proceso ARMA(p,q).

y = rets1$daily.returns

garchAuto(y$daily.returns,cond.dists = "norm",max.order = c(0,0,4,4),cores = 8)##

## Title:

## GARCH Modelling

##

## Call:

## garchFit(formula = formula, data = data, cond.dist = ll$dist,

## trace = FALSE)

##

## Mean and Variance Equation:

## data ~ arma(0, 0) + garch(1, 3)

## <environment: 0x7fb1a4e1e7b8>

## [data = data]

##

## Conditional Distribution:

## norm

##

## Coefficient(s):

## mu omega alpha1 beta1 beta2 beta3

## 0.00153248 0.00001210 0.08998884 0.00000001 0.04720173 0.84808694

##

## Std. Errors:

## based on Hessian

##

## Error Analysis:

## Estimate Std. Error t value Pr(>|t|)

## mu 1.532e-03 3.123e-04 4.907 9.24e-07 ***

## omega 1.210e-05 2.761e-06 4.382 1.18e-05 ***

## alpha1 8.999e-02 1.341e-02 6.712 1.92e-11 ***

## beta1 1.000e-08 NaN NaN NaN

## beta2 4.720e-02 8.414e-03 5.610 2.02e-08 ***

## beta3 8.481e-01 NaN NaN NaN

## ---

## Signif. codes: 0 '***' 0.001 '**' 0.01 '*' 0.05 '.' 0.1 ' ' 1

##

## Log Likelihood:

## 10172.19 normalized: 2.380016

##

## Description:

## Sat Dec 23 06:32:49 2023 by user:4.6 Ejercicios

Analizar el índice S&P 500 desde 2000-12-28 a 2011-01-01 y estimar un modelo para su volatilidad.

A partir del índice de precios al consumidor (variación porcentual mensual nacional por dominios), determine el mejor modelo GARCH para el producto flores.